Krásný den dámy a pánové.

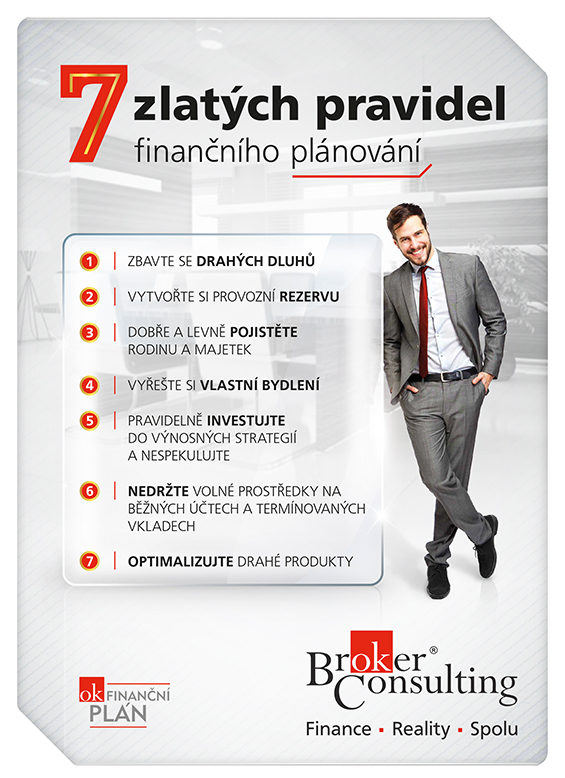

Tento blog by neměl začínat ničím jiným, než právě těmito pravidly. Jedná se o úplný základ fungování nejen každé rodiny, ale i firmy. Vždy je potřeba přemýšlet a nejet „na krev“.

Pojďme si rozebrat jednotlivé body.

1. Zbavte se drahých dluhů – Co vlastně znamená drahé? V prvním řadě je potřeba si uvědomit, že každý úvěr, který si vezmeme, by měl být v podstatě investicí. Například – vlastní bydlení – roste cena nemovitosti a zároveň nemusím platit nájem, nebo auto, kterým jezdím do práce a proto mi v podstatě vydělává peníze.

Opačným příkladem je nákup spotřební elektroniky, dárků nebo dovolené na úvěr. To jsou úvěry, kterých je potřeba se vyvarovat a pokud to jde, tak co nejdříve doplatit.

Obecně platí, že pokud máte spotřebitelský úvěr s RPSN nad 8 % je dobré se ho co nejdříve zbavit, nebo alespoň refinancovat na nižší sazbu.

Pokud byste potřebovali poradit, vím jak na to.

2. Vytvořte si provozní rezervu – jedná se o naprostý základ fungování jak rodiny, tak firmy – pro rodinu platí, že by měla mít stranou na spořicím účtu peníze na výdaje na 4 měsíce.

3. Dobře a levně pojistěte rodinu a majetek – v tomto případě je vhodné se zaměřit na ta rizika, která by mohla být pro finanční fungování rodiny fatální (smrt, invalidita, dlouhodobá pracovní neschopnost). Naopak za co není úplně potřeba platit, jsou například pobyty v nemocnici, drobné úrazy a podobně. Ušetřené peníze můžete využít na vytváření rezerv, které mohou v budoucnu pojištění nahradit.

4. Vyřešte si vlastní bydlení – toto je bod, kterým se řídí asi největší procento českých domácností. Proto jen základní důvod, proč je to dobré.

1. Nájem – vždy po celou dobu poroste s inflací (někdy i rychleji) a i za 30 let ho budu pořád platit a nikdy nebudu nic vlastnit.

2. Vlastní bydlení – splátka hypotéky bude na začátku podobná jako nájem, ale už za pár let bude díky inflaci reálně výrazně nižší. Dále po 30 letech (nebo i dříve) máte hypotéku splacenou a budete platit už jen režijní výdaje spojené s bydlením

5. Pravidelně investujte – v rámci řešení dlouhodobých cílů (důchod, děti, předčasné doplacení hypotéky) je potřeba přemýšlet nad tím, že pokud tyto peníze nechám ležet v bance, tak reálně každý rok bude inflace snižovat jejich hodnotu. Za x let potom zjistíte, že za peníze, které jste našetřili, si toho moc nekoupíte.

V případě dlouhodobých cílů je proto potřeba vybírat takové investice, které alespoň inflaci pokryjí a nebo ideálně překonají. S vhodným výběrem je určitě důležité si nechat poradit.

6. Nedržte volné prostředky na běžných účtech a termínovaných vkladech – toto souvisí s předchozím bodem. Jediné peníze, které má smysl takto držet jsou ty, které slouží na provozní rezervu a nebo na splnění krátkodobých cílů (nákup auta)

7. Optimalizujte drahé produkty – stejně jako u úvěrů je potřeba tuto revizi udělat i u dalších finančních produktů.

Toto jsou základy, které řeším s klienty a podle kterých funguji i já. Pokud byste se chtěli poradit, čím začít, dejte mi vědět.